Allgemeine Informationen zum Thema Unterhalt - Wie wird das Familieneinkommen gerecht verteilt?

Unterhaltsberechnung geht nicht nur mit dem Taschenrechner

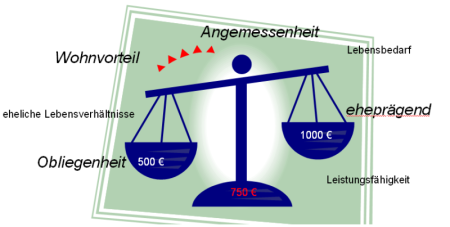

Das Unterhaltsrecht ist geprägt von sogenannten "unbestimmten Rechtsbegriffen" wie Angemessenheit, Wohnvorteil, eheliche Lebensverhältnisse, Obliegenheit, Leistungsfähigkeit, eheprägend, Lebensbedarf u.v.m.

Daher kann kein Unterhaltsberechnungsprogramm das Mitdenken eines erfahrenen Familienrechtlers ersetzen.

Was kostet mich anwaltliche Beratung bei der Berechnung?

Der Jahresbetrag dessen, was gefordert wird, setzt den Maßstab für Ihre Kosten nach der RVG-Gebührentabelle. Aber: Gerade wenn Sie sich rechtzeitig - im Vorfeld - beraten lassen, gibt es ja noch keine bezifferte Forderung. Die soll ja erst das Ergebnis meiner Arbeit sein. Ich rechne daher zur beiderseitigen Klarheit lieber nach meiner aufgewendeten Zeit ab als nach diesem unbekannten Streitwert. Sie schließen mit mir eine Honorarverbeinbarung. So können Sie selbst beeinflussen, wie viel meiner Zeit Sie benötigen und wie viel ich Sie koste.

Wie wird Unterhalt in einer Mediation ermittelt?

In der Mediation entsteht eine Unterhaltsvereinbarung, indem die Parteien über solche Begriffe diskutieren und ihre gemeinsame Auslegung der unbestimmten Rechtsbegriffe schaffen. Sich darüber - aufgrund der gemeinsamen Wertevorstellungen - inhaltlich zu einigen ist nämlich viel einfacher, als zwischen zwei Extrempositionen in Euro zu verhandeln. Deshalb wird in einer Mediation nicht gefeilscht, sondern argumentiert.

Achtung, Falle: kein Unterhalt für vergangene Monate

Mathematik und Taktik - wie wird das Geld aufgeteilt?

Der Rechtsbegriff "Unterhalt" meint, wie das Familieneinkommen in Richtung derjenigen Familienmitglieder zu verteilen ist, die kein eigenes Einkommen haben

oder nicht genügendes.

Wir unterscheiden:

Kindesunterhalt für minderjährige Kinder

Kindesunterhalt für volljährige Kinder

Bitte lesen Sie aber zuerst diese allgemeingültigen Ausführungen, bevor Sie sich auf diese Unterseiten begeben.

Jede Unterhaltsbetrachtung bewegt sich in folgenden Schritten:

Warum wird Unterhalt geschuldet? (Anspruchsgrundlage)

An welchem Einkommen des Pflichtigen knüpft die Berechnung an (Einkommensermittlung)?

Warum kann der Unterhaltsbedürftige seinen Bedarf nicht decken? (Erwerbsobliegenheit / fiktives Einkommen)

Kann der Unterhaltspflichtige die Bedürfnisse aller Familienmitglieder ausreichend decken? (Leistungsfähigkeit / Mangelfall)

Die Existenz von Regelwerken und Tabellen darf nicht von einem Grundsatz ablenken: Jede Unterhaltsberechnung ist individuell

und einzelfallbezogen. Tabellen und Leitlinien sind nur eine Hilfe für die Praktiker. Die Anwendung durch Laien ist fehleranfällig.

Wem wird warum Unterhalt geschuldet?

Kinder haben den Anspruch, von ihren Eltern erzogen und finanziert zu werden bis zum Abschluss einer Ausbildung - das ist unabhängig davon, ob die Eltern zusammen oder getrennt leben. Nur wenn die Eltern durch ihre Trennung nicht mehr gemeinsam die Alltagserziehung leisten und aus gemeinsamen Mitteln die Kosten bestreiten, müssen die Eltern miteinander eine Regelung finden, zumeist: einer betreut/erzieht, der andere zahlt. Details dazu finden Sie auf meinen Unterseiten zum Kindesunterhalt.

Verheiratete haben gegeneinander den Anspruch auf Teilhabe an den ehelichen Lebensverhältnissen. Der Grundsatz lautet zwar, dass jeder Ehegatte für seinen Unterhalt selbst sorgen muss. In der Praxis aber besteht derzeit ein Unterhaltsanspruch in 95% Prozent nach der Trennung, häufig auch über die Scheidung hinaus. Das ist dann der Fall, wenn der Unterhaltsberechtigte wegen familiärer Rollenverteilung, Alter, Krankheit, Kinderbetreuung etc. derzeit seinen "eheangemessenen Bedarf" nicht selbst verdienen kann. Das Unterhaltsrechtsänderungsgesetz 2008 wollte die Eigenverantwortung der Unterhaltsberechtigten stärken und setzt auf Begrenzung und Befristung des nachehelichen Unterhaltes. Details dazu erfahren Sie auf meinen Unterseiten zum Ehegattenunterhalt.

Was ist ein bereinigtes Einkommen?

Relevant ist immer 1/12 des Jahreseinkommens. "Bereinigtes Einkommen" ist das Nettoeinkommen (aus Erwerbstätigkeit, aus Zinseinkünften, aus Mieteinnahmen aus

Renten usw.) abzüglich der berufsbedingten Aufwendungen und eheprägenden Belastungen, die dem Unterhaltsberechtigten entgegengehalten werden dürfen. Dazu könnten Fahrtkosten, Hauskredite,

Verbraucherkredite, Altersvorsorge, Versicherungen u.v.m. gehören.

Eine sinnvolle Vorbereitung für den Besuch beim Anwalt ist, alle Fixkosten eines Jahres zu notieren - damit dieser sortieren kann, welche unterhaltsrelevant sind. Indem dies vorweg abgezogen wird, beteiligt sich ein Unterhaltsberechtigter rechnerisch an den Kosten oder Krediten. Bei Ehegattenunterhalt wird

dadurch eine zusätzlicher Gesamtschuldnerausgleich entbehrlich.

Die Bereinigung des Einkommens ist die Säule der Unterhaltsberechnung mit erheblichen Auswirkungen auf das Ergebnis.

Wird das mietfreie Wohnen im Eigenheim berücksichtigt?

Als Einkommen einer Familie gilt übrigens auch der "Wert des mietfreien Wohnens", wenn es Wohneigentum gibt. Indem dies in der Ehegatten-Unterhaltsberechnung berücksichtigt wird, muss nicht zusätzlich nachgedacht werden, ob der, der nach der Trennung allein im Haus wohnt, Miete zahlen müsste. Beim Kindesunterhalt wird dies häufig vergessen zu berücksichtigen.

Wie hoch ist der Bedarf der Unterhaltsberechtigten?

Die Höhe des Bedarfs ergibt sich bei Kindern aus der Düsseldorfer Tabelle, bei Ehegatten nach den ehelichen Lebensverhältnissen, bei unverheirateten Müttern nach ihrem Verdienstausfall durch das Kind.

Einzelheiten dazu finden Sie auf meinen Unterseiten Minderjährigenunterhalt, Volljährigenunterhalt, Ehegattenunterhalt und Unterhalt für ledige Mutter.

Was sind Erwerbsobliegenheit und fiktives Einkommen?

Sowohl der Unterhaltspflichtige als auch der berechtigte Ehegatte sind in der Regel verpflichtet, ihre Arbeitskraft zum Geldverdienen einzusetzen. Mehr über die notwendigen Erwerbsbemühungen bei Arbeitslosigkeit finden Sie hier.

Bis zu welchem Kindesalter ein betreuender Elternteil gar nicht arbeiten muss, dann Teilzeit und schließlich vollschichtig, hing bisher strikt vom Alter der

Kinder ab und stand konkret in den Leitlinien der Oberlandesgerichte, sog. Altersphasenmodell. Neu seit 2008 ist eine individuelle Betrachtung z.B. der Fremdbetreuungssituation für die Kinder.

Einen ersten Anhaltspunkt bieten die Leitlinien des OLG Köln. An dieser Stelle setzt aber ein unübersichtliches Geflecht von Regeln und Ausnahmen ein. Wer eine

"Erwerbsobliegenheit" hat, aber keine Arbeit, der muss sich Arbeit suchen - und zwar mit demselben zeitlichen Aufwand, wie er arbeiten müsste (d.h. z.B. 35

Stunden wöchentlich mit der Suche verbringen und das dokumentieren). Wer den Richter nicht überzeugen kann, dass seine Erwerbslosigkeit nicht an ihm liegt, dem kann - egal ob Pflichtiger oder

Bedürftiger - ein Einkommen unterstellt werden, das sog. fiktive Einkommen. Wer den Richter mit dem Satz abspeisen will "Ich bin beim Arbeitsamt

gemeldet und frage da regelmäßig nach", der wird vom Richter hören, dass man beim Arbeitsamt keine Arbeit findet.

Ich habe nicht genug Geld für alle Unterhaltsberechtigten und mich

Die rechte Spalte der Düsseldorfer Tabelle enthält einen vom Einkommen abhängigen "Bedarfskontrollbetrag". Wer viele Unterhaltsberechtigte zu versorgen hat, kann unter den Bedarfskontrollbetrag für sich selbst geraten - dann ist für alle Kinder eine geringere Einkommensgruppe zu wählen. Manchmal reicht es aber auch bei der niedrigsten Stufe nicht für alle Beteiligten. Mehr zum Thema Mangelfall finden Sie auf meiner Unterseite dazu. Die Höhe der Selbstbehalte 2010 und 2011 (=2012) finden sie hier.

Der Rest wird nach Rang und Quoten verteilt.

Bei der Rangfolge gehen die minderjährigen Kinder immer vor, das ist neu seit 2008.

Abänderungsverfahren - Besonderheiten- Präklusion

|

BGH: Präklusion im Abänderungsverfahren bei Unterhaltsansprüchen |

|

Ein Abänderungsantrag des Unterhaltsgläubigers, den durch Urteil oder Beschluss titulierten Unterhalt zu erhöhen, wird vollständig abgewiesen. In diesem Fall kann ein späterer Abänderungsantrag des Unterhaltsschuldners auf Herabsetzung in zulässiger Weise auch auf solche Tatsachen gestützt werden, die schon im vorausgegangenen Abänderungsverfahren zu berücksichtigen gewesen wären. Damit hat der BGH seine Rechtsprechung zur Präklusion im unterhaltsrechtlichen Abänderungsverfahren geändert. BGH- Beschluss vom 11.4.2018, XII ZB 121/17 |

Wenn Sie auf meiner Homepage etwas gesucht haben, stellt sich vielleicht nun die Frage: Was kann ich für Sie tun?

BGH: Wie man bei Steuerklasse III/V richtig zuordnet, welche Steuern zum Unterhaltspflichtigen gehören

Die Entscheidung erging zum Elternunterhalt, hat aber auch andere Anwendungsbereiche im Verwandtenunterhalt, z.B. wenn ein Kind Unterhalt vom Vater begehrt, der wieder neu verheiratet ist.

Ist der Elternunterhaltspflichtige verheiratet und bei Zusammenveranlagung in Steuerklasse III und sein Ehegatte in Steuerklasse V eingruppiert, ist für die Leistungsfähigkeit nicht von dessen tatsächlicher Steuerlast auszugehen. Vielmehr ist in Anlehnung an § 270 AO zunächst anhand der fiktiven Steuerlast bei einer Einzelveranlagung die Relation der individuellen Steuerlast zur gesamten Steuerlast zu ermitteln und anhand des entsprechenden Prozentsatzes die Steuerlast des Unterhaltspflichtigen am Maßstab der bei Zusammenveranlagung tatsächlich bestehenden Steuerschuld zu berechnen (im Anschluss an Senatsurteile vom 10. Juli 2013 - XII ZB 298/12 und vom 31. Mai 2006 - XII ZR 111/03).

Andernfalls würde in Fallkonstellationen wie der vorliegenden, in denen der Unterhaltspflichtige mit dem höheren Einkommen Steuerklasse III und sein Ehegatte mit dem geringeren Einkommen Steuerklasse V gewählt haben, die in der Ehe an sich gleichmäßig zu verteilende Steuerbegünstigung bezogen auf die Unterhaltsverpflichtung zu Lasten des unterhaltspflichtigen Ehegatten ungleich verteilt (vgl. zum gegenläufigen Fall, in dem der Unterhaltspflichtige im Verhältnis zu seinem Ehegatten die ungünstigere Steuerklasse V gewählt hat, Senatsurteil vom 14. Januar 2004 - XII ZR 69/01.) Jedoch ist der Ansatz des Oberlandesgerichts, die Steuerlast der Ehegatten nach Steuerklasse IV bezogen auf ihr jeweiliges Einkommen umzurechnen, fehlerhaft, weil damit ein geringeres Familieneinkommen zugrunde gelegt wird, als es den Ehegatten bei Zusammenveranlagung tatsächlich zusteht. Beim Verwandtenunterhalt ist nach ständiger Senatsrechtsprechung vielmehr auf die reale Steuerbelastung abzustellen. Dabei ist die von den Eheleuten nach der tatsächlich gewählten Zusammenveranlagung (§ 26b EStG) auf Grundlage des Splitting-Verfahrens gemäß § 32a Abs. 5 EStG geschuldete Steuer anteilig bezogen auf ihr jeweiliges Einkommen unter zusätzlicher Berücksichtigung der steuerlichen Progression aufzuteilen.

Dazu ist fiktiv wie folgt zu rechnen:

In Anlehnung an § 270 AO ist zunächst anhand der fiktiven Steuerlast bei einer Einzelveranlagung die Relation der individuellen Steuerlast zur gesamten Steuerlast und sodann anhand des entsprechenden Prozentsatzes die Steuerlast des Unterhaltspflichtigen am Maßstab der bei Zusammenveranlagung tatsächlich bestehenden Steuerschuld zu ermitteln. Diese Methode stellt sicher, dass das - nach Abzug der nach der konkreten Veranlagung anfallenden Steuerlast - verbleibende Einkommen insgesamt erfasst wird. Ferner wird so gewährleistet, dass die danach umzulegende Steuerlast nicht nur anteilig am Einkommen des Unterhaltspflichtigen bemessen wird, sondern dass zudem auch die Progression hinreichend Berücksichtigung findet.

BGH, Beschluss vom 17. 6. 2015 - XII ZB 458/14

OLG Hamm 9.7.2015: Firmenwagen in der Unterhaltsberechnung

Zur Ermittlung des geldwerten Vorteils eines Firmenfahrzeugs, wenn dieses auch für Fahrten zwischen Wohnung und Arbeitsstätte kostenfrei einschließlich aller Betriebskosten genutzt werden darf.

Zur Ermittlung des Erwerbseinkommens des Antragsgegners sind die in den Lohnbescheinigungen Dezember ausgewiesenen Jahreswerte „Gesamtbrutto“ zugrundezulegen. In diesem Gesamtbrutto ist der geldwerte Vorteil, den die Zurverfügungstellung des Firmenfahrzeuges ausmacht, bereits enthalten (§ 1 Abs. 3 Nr. 1 b EBeschV). Da sich dieser Vorteil regelmäßig nach dem steuerrechtlich zu veranschlagenden Wert bemisst und die steuerliche Richtigkeit der in den Lohnbescheinigungen ausgewiesenen Positionen nicht angegriffen ist, bedarf es hierzu weder näherer Ausführungen noch einer gesonderten Berechnung. Der Firmenwagenvorteil ist nicht noch um die hierdurch entstehenden steuerlichen Nachteile zu bereinigen, denn die durch die Mitversteuerung des geldwerten Vorteils tatsächlichen höheren Steuern werden ja bei der Ermittlung des Nettoeinkommens ohnehin abgezogen.

Soweit der Antragsgegner behauptet hat, dass er bei privater Anschaffung kein so teures Auto gewählt hätte, hat er hierfür weder Beweis angetreten, noch vorgetragen, dass er sich bei seinem Arbeitgeber erfolglos um ein preiswerteres Firmenfahrzeug bemüht hätte.

Bei der Ermittlung des Nettoeinkommens wieder abzusetzen ist allerdings derjenige Anteil des geldwerten Vorteils, der darauf entfällt, dass der Antragsgegner das Auto auch für seine Fahrten von der Wohnung zur Arbeitsstätte kostenfrei einschließlich der Betriebskosten nutzen darf. Denn hierbei handelt es sich um berufsbedingte Aufwendungen, deren Absetzung vom Einkommen jedem Erwerbstätigen zusteht. Auch hierfür bedarf es aber keiner Ermittlung, in welchem konkretem Umfang die in den Lohnbescheinigungen ausgewiesenen Beträge auf die Fahrten zwischen Wohnung und Arbeitsstätte entfallen, weil für die Absetzung von Fahrtkosten als berufsbedingten Aufwendungen auf die anerkannte Abrechnungsweise nach Kilometersätzen zurückgegriffen werden kann. Danach ergeben sich bei einem einfachen Arbeitsweg von 23 km (vgl. den Einkommensteuerbescheid für 2013) 23 x 2 x 0,30 € x 220 : 12 = 253 € monatlich.

Oberlandesgericht Hamm, 14 UF 70/15, 9.7.2015

Die Entscheidung erging zum Elternunterhalt, jedoch ist die Aussage über die Methodik allgemeingültig.

Welche Informationen könnten jetzt noch wichtig sein?

- Selbstbehalt / Bedarfskontrollbetrag / Mangelfall

- Mehrbedarf / Sonderbedarf

- Erwerbsbemühungen

- Düsseldorfer Tabelle 2018

- Kindesunterhalt

- Ehegattenunterhalt

- Trennungsunterhalt

- Nachscheidungsunterhalt

- Ich kann den Unterhalt nicht bezahlen!

Ihr Kontakt zur Aachener Kanzlei für Familienrecht

Schreiben

Ihre mails werden zeitnah beantwortet. Mails eignen sich auch gut für erste Anfragen.

Termin

+492415152657

Termine gibt es nur nach Voranmeldung. Meine Zeit ist dann nur für Sie reserviert. Mehr Infos hier.

damit Sie auf meinen Seiten das finden, was Sie brauchen.

Aktualisiert zuletzt am

27.5.2019